Што рабіць, калі надыходзіць крызіс?

У ноч з 12 на 13 сакавіка ў ЗША адбыўся найбуйнейшы з 1987 года абвал фондавых рынкаў. Як бы ні спрабавалі найбуйнейшыя сусветныя карпарацыі адцягваць гэты момант з дапамогай выкупу з рынку ўласных акцый для падтрымання іх кошту, бясконца гэта працягвацца не магло.

Па традыцыі, у такія моманты абвальваецца не толькі амерыканскі фондавы рынак, але і літаральна ўсё, што можа ўпасці. Усяго за адзін месяц з моманту наступлення крызісу адбылося моцнае падзенне на ўсіх рынках, у тым ліку золата і крыптавалюты.

Нагадаем, што гэта далёка не першая такога кшталту сітуацыя ў свеце, крызіс адбываецца пастаянна і да яго нават можна падрыхтавацца загадзя, калі сачыць за пэўнымі індыкатарамі. Баяцца крызісу і перажываць, што неўзабаве надыдзе апакаліпсіс, таксама не варта. Крызіс — гэта перазагрузка сусветнай фінансавай сістэмы, якой часам таксама неабходна ўзяць паўзу і аддыхацца.

Што ж рабіць у такія перыяды ў сусветнай эканоміцы?

Варта скарыстацца бягучай рынкавай сітуацыяй як зніжкамі ў краме. Сур’ёзна! Калі звярнуцца да гісторыі фінансавых рынкаў, вы заўважыце, што крызіс — гэта з’ява хуткаплынная. Як правіла, ад яго пачатку і да поўнага завяршэння праходзіць не больш за 1,5 года, адпаведна, аднаўляцца рынкі пачынаюць яшчэ раней. У той жа самы час перыяд росту рынкаў — у сярэднім 6–9 гадоў. Поўны эканамічны цыкл, таксама вядомы як эканамічны цыкл Жугляра, праходзіць за 7–11 гадоў, ад крызісу да крызісу (крызіс–аднаўленне–пік–рэцэсія). Як бачыце, да 90% часу займае фаза росту і толькі 10% прыпадае на тры іншыя фазы: зніжэнне, крызіс і аднаўленне.

Скажам больш проста: у той час, калі сітуацыя стабілізуецца і паніка на рынках скончыцца — сардэчна запрашаем на фінансавыя рынкі за скупкай патаннелых актываў: акцый, крыптавалюты, сыравінных тавараў і гэтак далей. Трымаць набытыя актывы можна мінімум 5–7 гадоў і не асцерагацца іх чарговага абвалу. За гэты перыяд актывы падаражэюць у некалькі разоў. Так было, так ёсць і так будзе. Так уладкаваная сусветная фінансавая сістэма.

Чаго не варта рабіць у такія перыяды ў сусветнай эканоміцы

Не трэба паддавацца ўсеагульнай паніцы. Бегчы і прадаваць усё ў імя выратавання. Як ужо было сказана вышэй, крызіс — гэта з’ява часовая і досыць хуткаплынная.

• 1987 год. Чорны панядзелак. Абвал адбываўся рэзка і моцна, на працягу двух тыдняў. Пасля чаго рынак досыць хутка аднавіўся і рос на працягу 12 гадоў.

• 2000 год. Крах рынку dotcom. Зніжэнне рынкаў адбывалася паступова, на працягу 2 гадоў, таму наступствы крызісу ўдалося змякчыць. Дзякуючы гэтаму крызісу, які адсеяў бесперспектыўныя IT-кампаніі, сёння існуюць і паспяхова развіваюцца такія карпарацыі, як Amazon, Facebook, Apple і многія іншыя тэхналагічныя гіганты. Дарэчы, прыкладна ў гэты ж перыяд бушавала эпідэмія віруса SARS (атыповая пнеўманія).

• 2008 год. Крах рынку іпатэчнага крэдытавання ў ЗША, які перарос у Сусветны фінансавы крызіс. Зніжэнне на рынках адбывалася паступова на працягу 6 месяцаў. Пасля чаго надышлі аднаўленне і рост на працягу наступных 10 гадоў. Як і ў 2000 годзе, у гэты час у свеце таксама здарыліся праблемы з вірусам, толькі гэтым разам была абвешчаная пандэмія свінога грыпу.

Словам, крызіс у перамешку з эпідэміямі і пандэміямі — гэта не новая з’ява. Пандэмія «іспанкі», якая забрала ад 50 да 100 мільёнаў жыццяў, наогул здарылася ў прамежку паміж Першай сусветнай вайной, зменай валютнай сістэмы і Вялікай Дэпрэсіяй. І свет гэта перажыў.

Адпаведна, сёння не адбываецца нічога новага, грандыёзнага і страшнага. Крызіс аздараўляе эканоміку, але знішчае раздзьмутыя бурбалкі, прымушае змяняцца і развівацца.

Ці можна быць гатовым да фінансавых крызісаў?

Безумоўна! Як гаварылася ў пачатку артыкула, аналітыкі найбуйнейшых інвестыцыйных фондаў і банкаў прагназавалі набліжэнне крызісу апошнія паўтара-два года і заклікалі быць да яго гатовым. Больш за тое, яшчэ ў снежні 2019 года стала вядома, што адзін з найбуйнейшых хедж-фондаў ЗША Bridgewater Associates паставіў $1 мільярд на абвал індэкса S&P500 і EuroStoxx 50 у сакавіку 2020 года. Як мы бачым, хедж-фонд прыстойна зарабіў. Дастаткова толькі перыядычна сачыць за эканамічнымі навінамі і прагнозамі аналітыкаў, каб загадзя ведаць пра набліжэнне крызісу.

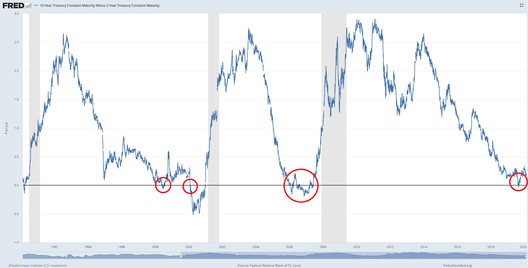

Ранніх сігналаў, якія прадказваюць набліжэнне крызісу, таксама досыць шмат. Адным з самых дакладных лічыцца інвертаваная крывая даходнасці дзяржаўных аблігацый ЗША. Што гэта такое? Гучыць незразумела, але толькі на першы погляд.

У спакойны і пазітыўны час для рынкаў і эканомікі, доўгатэрміновыя аблігацыі заўсёды даюць больш высокую прыбытковасць, чым кароткатэрміновыя. Напрыклад, калі вы купляеце 10-гадовыя паперы, атрымліваеце так званую прэмію за рызыку — павышаны працэнт, напрыклад, 5%. За 2-гадовыя паперы вы атрымаеце ўсяго 2–2,5%. Простую аналогію можна правесці з банкаўскім дэпазітам. Чым даўжэйшы тэрмін укладу, тым вышэйшая стаўка. Чым карацейшы тэрмін укладу, тым стаўка ніжэйшая. Адпаведна, розніца паміж прыбытковасцю па 10-гадовай аблігацыі і 2-гадовай складае +2–2,5%. У такія моманты крывая прыбытковасці лічыцца нармальнай ці растучай, паколькі розніца ў стаўках станоўчая.

У той момант, калі стаўка па 10-гадовых паперах пачынае зніжацца, а па 2-гадовых — расці, крывая даходнасці пачынае прымаць інвертаваны, або перавернуты выгляд. Напрыклад, стаўка па 10-гадовых паперах 3% і па 2-гадовых 3%. Калі розніца ў стаўках паміж 10-гадовымі і 2-гадовымі аблігацыямі роўная нулю або становіцца адмоўнай, як правіла, варта чакаць надыход фінансавага крызісу праз 12–15 месяцаў. Гэта выразна відаць на графіку: з 1998 па 2000 год; з 2006 па 2008 год; з 2019 па 2020 год. Кожны раз, калі розніца ў стаўках паміж доўгатэрміновымі і кароткатэрміновымі паперамі набліжалася да нуля ці станавілася адмоўнай, надыходзіў фінансавы крызіс.

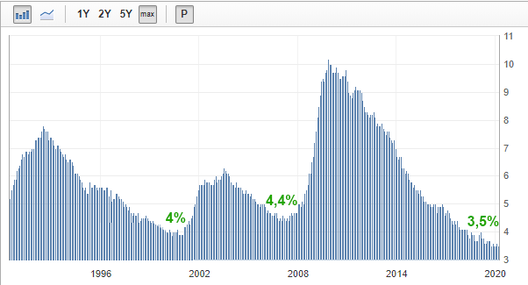

Яшчэ адным, крыху больш простым індыкатарам з’яўляецца ўзровень беспрацоўя ў ЗША. Як толькі ён дасягае сваіх мінімальных значэнняў з часоў апошніх крызісаў, як правіла, у гэты ж самы час фондавыя рынкі вельмі раздутыя, можна смела рыхтавацца да наступу крызісу і абвалу рынкаў. Чаму?

Калі эканоміка знаходзіцца на піку, а ўзровень беспрацоўя нізкі, людзі зарабляюць грошы, паспяваюць іх адкладаць і інвеставаць. Інвестыцыі ў ЗША —гэта ў першую чаргу акцыі, фондавыя рынкі. Акцыі бясконца доўга расці ў кошце не могуць — і ў нейкі момант людзі баяцца іх купляць, паколькі магчымая даходнасць па іх будзе нізкай. У гэты самы момант пачынае расці так званы buyback, калі кампаніі самі выкупляюць свае акцыі з рынку, падтрымліваючы іх кошт. Зразумела, доўга гэта працягвацца не можа, і як толькі адбываецца нейкая трывожная сітуацыя, усе пагалоўна пачынаюць пазбаўляцца ад акцый — і адбываецца абвал.

Яркі таму прыклад назіраўся ў перыяд пандэміі «іспанскага грыпу». У той перыяд фондавы рынак ЗША рос, паколькі людзі, якія не хварэлі, літаральна працавалі за пецярых і атрымлівалі высокую зарплату. Свабодныя сродкі яны інвеставалі ў акцыі індустрыяльных кампаній, дзякуючы чаму рынак рос. Атрымаўся ў пэўным сэнсе біржавы баль падчас чумы. Як і гаварылася раней, доўга гэта працягвацца не магло — і ў 1929 годзе адбыўся біржавы крах, які паклаў пачатак Вялікай Дэпрэсіі.

Атрымліваецца, што да фінансавага крызісу не проста можна, але і трэба быць гатовым. Як гаварылася вышэй, гэта выдатная магчыма інвеставаць у актывы, што сталі больш таннымі, і якія ў бліжэйшыя гады шматразова вырастуць у цане.

Дзе можна набыць патаннелыя актывы?

Інвеставаць у акцыі ці іншыя актывы праз брокерскія кампаніі можа быць не заўсёды выгадна. Па-першае, яны з’яўляюцца пасярэднікамі і бяруць за свае паслугі грошы. Па-другое, яны будуць усяляк імкнуцца пераканаць вас пакінуць заробленыя сродкі і інвеставаць далей, таму што губляюць частку даходу, калі вы свае інвестыцыі і прыбытак забераце. Па-трэцяе, у іх ёсць пэўны мінімальны парог інвестыцый, які некаторым можа быць не па кішэні.

Дзе ж тады купляць?

На рэгуляванай крыптабіржы такенізаваных актываў Currency.com, дзе прадстаўлена больш за 1300 актываў: крыптавалюты, такенізаваныя акцыі найбуйнейшых у свеце карпарацый, сыравінныя тавары, фондавыя індэксы і біржавыя фонды, аблігацыі, валюты і каштоўныя металы. Інвестуючы ў такенізаваныя акцыі кампаній на Currency.com, вы таксама будзеце атрымліваць дывідэнды, якія налічваюцца імі, што толькі павялічыць ваш патэнцыйны прыбытак.

Акрамя таго, вы зможаце выконваць усе аперацыі самастойна, без пасярэднікаў і лішніх камісій, наўпрост купляючы актывы на біржы. Час, калі купляць або прадаваць актывы, а таксама выводзіць прыбытак, вы выбіраеце самастойна. Мінімальны парог — гэта купля 1 нават самай таннай токен-акцыі.

Currency.com рэгулюецца заканадаўствам Рэспублікі Беларусь, якая стала адной з першых у свеце краін, што вызначае прававы статус крыптавалют і прыняла Дэкрэт Прэзідэнта Рэспублікі Беларусь «Аб развіцці лічбавай эканомікі» ад 21 кастрычніка 2017 года, які рэгламентуе парадак працы з крыптавалютамі. Больш падрабязна азнаёміцца з платформай можна на афіцыйным сайце: https://exchange.currency.com/

І нагадваем, што інвестыцыі звязаныя з рызыкай страты ўсіх інвестыцый. Поспех мінулых інвестыцый не азначае поспеху ў будучыні.

А гэты артыкул не з’яўляецца фінансавай кансультацыяй.

ААТ «Карренси Ком Бел», УНП 193130368